中小创还是大蓝筹?2017年春季行情价值洼地究竟在哪?这一问题上,机构至今存在较大分歧。3月9日,A股三大股指全线下跌,使得原本就扑朔迷离的春季行情更添争论。

创业板市盈率跌回两年前

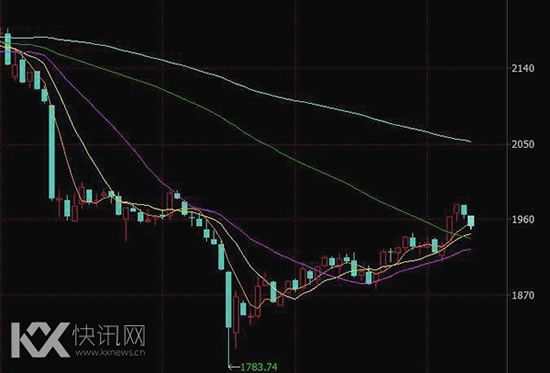

自年初以来,沪指累计涨幅达3.64%,创业板指则成为各大股指中惟一下跌的股指,年初至今下跌0.41%,不少业内投资者从中看出补涨时机。

沪上某证券公司投资顾问告诉记者,单从技术面来分析,现在的行情并非短期底部,而是依然处于连续的上升行情之中,1月16日的结构性底部开始到1月24日出现日线级别底背离拉动本次上涨行情,存在创阶段性新高的可能。

澎湃新闻统计创业板605只个股的市盈率PE发现,截至3月8日收盘,共209只个股市盈率超过100倍,另外140只个股低于50倍。目前,创业板市盈率为55倍左右,整体估值跌到2014年下半年水平,有业内人士认为,部分个股已显露投资价值。

国元证券策略研究团队对本轮春季行情全面看好,新的、积极的信号也在变得更加清晰,中小创逐渐从底部走出的现象值得重视,同时,这种走势也具有业绩上的支撑。

信达期货分析师吕洁认为,市场资金谨慎心理及市场观望的情绪或将逐渐被打破,在大盘蓝筹、周期股等权重股调整是否结束尚难证伪的背景下,短期预计市场资金的关注度将继续聚焦此前估值杀跌较为厉害的中小创成长股。

截至2017年2月28日,创业板603家上市公司均披露了年度业绩快报或年度报告,数据显示,2016年创业板公司合计营业收入和净利润增速均达近5年以来的最高水平,净利润增速5年来首次超过营业收入的增长速度,中小板业绩增速同样在2016年的三、四季度持续提高。盈利端的走强对应的是中小板相应的上涨,以及投资者对于中小创风险偏好的改善。

国元证券认为,仍需对行情保持信心,春季行情的下半场,投资的方向应向成长股倾斜、向中小创倾斜。

海通证券策略分析师荀玉根认为,当前的市场环境,成长股注重业绩与估值的匹配,2014年-2015年看风口、博弹性的时代已经过去,2013年底2014年初并购新规孵化了市值管理投资逻辑,现在政策环境已变、IPO规模扩大,成长股回归到“价值成长”,包括消费升级的品牌化、高端化消费品,科技发展驱动的高端制造。

“补涨想法很危险”

“与其说是春季行情,不如说是下一阶段行情,因为现在还只是个过渡期。”深圳某券商首席策略分析师对澎湃新闻说,在他看来目前创业板个股的市盈率依然还处于相对高位。

“不要以为短期跑输大盘就是补涨行情,这个想法是非常危险的,也是非常错误的。”英大证券首席分析师李大霄接受澎湃新闻采访时表示,他对此抱以谨慎态度,他认为今年依然还是蓝筹股的天下,蓝筹股的重心上行,高估值股票下行的概率非常大。

广州万隆指出,从3月9日午后创业板补跌可以看出,场内资金对市场短期走势开始悲观,主力用脚投票来规避当下风险,所以沪指3200点的关口能否守住变得至关重要,这一关键性保卫战多头能否打赢,将直接决定市场是酝酿出更大的系统性风险还是探底回升迎来修复性反弹。

同样周期股的投资逻辑也在发生微妙变化。

荀玉根指出,单纯从经济数据好转角度找高贝塔的旧逻辑已经水土不服,因为即便数据好转,固定资产投资增速只是小幅改善,需求端的逻辑有天花板,需要结合供给端或政策主题,所谓“主题周期”。

监管从紧也成为卖方考量的焦点因素。东方证券策略分析师邹慧认为2017年并购重组、再融资等规范依旧是监管重点,新监管时代,制度性建设当道,投融资功能归位是主线。随着并购重组市场规则越来越明确,市场对于上市公司市值管理的预期将更加客观和合理,资金短期逐利性有望降低,价值引导过程有望进一步加深。随着IPO的加速,中小创板块的优质上市公司资源有望继续增加,中小创的稀缺性在降低,但同时整体板块的质量有望继续提高。

(声明:本文仅代表作者观点,不代表快讯网立场。)